Odliczanie VAT z zagranicznych faktur to temat, który dla wielu przedsiębiorców często przypomina czarną magię. Jednak nie ma powodów do paniki! Po pierwsze, aby odliczyć VAT z faktury zagranicznej, musisz być czynnym podatnikiem VAT. Po drugie, istotnym aspektem pozostaje kraj, z którego otrzymujesz fakturę, a także rodzaj transakcji. Kiedy mówimy o fakturach z Unii Europejskiej, mamy do czynienia z wewnątrzwspólnotowymi nabyciami towarów, co oznacza, że VAT rozlicza się według polskiej stawki. Prosto, prawda? A jeśli dostajesz fakturę bez VAT-u, to znaczy, że dostawca zdaje sobie sprawę z tego, iż to Ty musisz wziąć sprawy w swoje ręce!

Jak odliczyć VAT przy fakturze z UE?

Mimo że niektórzy twierdzą, że „łatwo to zrobić”, w rzeczywistości może pojawić się wiele komplikacji. Idealna faktura z UE powinna być wystawiona bez VAT-u, ale w praktyce różnie to bywa. Jeżeli dostawca popełnił błąd i naliczył VAT, zapewne masz ochotę wykrzyczeć „Korekta!” na cały głos. W takiej sytuacji najlepiej skontaktować się z dostawcą i poprosić o poprawienie błędu. Dzięki temu nie tylko poczujesz ulgę, ale także zyskasz prawo do odliczenia. Pamiętaj, że wszystkie te działania muszą być odpowiednio udokumentowane. Nie oszczędzaj na papierze, ponieważ kontrola skarbowa może przyjść w najmniej oczekiwanym momencie!

W przypadku importu usług sytuacja wygląda nieco inaczej. Otrzymujesz fakturę netto bez VAT-u, a twoim zadaniem pozostaje naliczenie VAT-u i wykazanie go w deklaracji VAT. Tak, to ten moment, w którym możesz zawołać „Odwróć, proszę!” i pokazać urzędowi, że umiesz rozliczyć VAT w Polsce. Kluczowe pozostaje, aby transakcja była związana z Twoją działalnością gospodarczą, bo w przeciwnym razie VAT zostanie w kieszeni, a Ty stracisz nie tylko pieniądze, ale także cenne doświadczenie!

Najlepsze praktyki przy odliczaniu VAT

A teraz przejdźmy do kilku cennych wskazówek od weteranów VAT-u. Bez względu na pochodzenie faktury, zawsze upewnij się, że każdy przekazywany dokument jest dobrze zarchiwizowany, ponieważ „brak papierologii to brak dowodów”! Ponadto, warto dobrze zrozumieć terminologię – co oznacza WNT, a co WDT? Nie pozwól, aby te skróty stały się jedynie pustymi definicjami w Twoim słowniku. I pamiętaj, aby przed każdą transakcją sprawdzić, czy Twój kontrahent jest zarejestrowany jako podatnik VAT. W przeciwnym razie możesz natrafić na poważne problemy z odliczeniem VAT. Pamiętając o tych zasadach, przejdziesz przez proces odliczania VAT jak prawdziwy profesjonalista!

Dokumentacja niezbędna do skutecznego odliczenia VAT

Dokumentacja odgrywa kluczową rolę w procesie odliczania VAT, dlatego warto zrozumieć jej znaczenie. Wyobraź sobie sytuację, w której jesteś właścicielem firmy i chcesz odliczyć podatek od wartości dodanej. Aby efektywnie to zrobić, musisz zgromadzić odpowiednie dokumenty w szczelnej teczce, ponieważ brak ich spójności może sprawić, że urząd skarbowy odmówi ci zwrotu. Czyżby kilku kawałków papieru miało decydować o Twoich sukcesach finansowych? Najważniejszym dokumentem staje się tutaj faktura, która koniecznie musi spełniać wszystkie wymogi prawne – zaledwie napisanie „Faktura” na kartce A4 nie wystarczy. Ilość oraz jakość informacji zawartych na fakturze odgrywają kluczową rolę, zwłaszcza w przypadku kontroli.

Podczas przeglądania faktur korzystnie jest również zwrócić uwagę na te zagraniczne. Koszty związane z zakupami w Unii Europejskiej powinny być odpowiednio udokumentowane. Warto wiedzieć, że jeżeli otrzymałeś fakturę bez VAT z innego kraju UE, to jako polski przedsiębiorca musisz samodzielnie naliczyć VAT, a potem go odliczyć. Z pewnością poczujesz się jak superbohater z naszywką „Czujny Podatnik”. Jeśli natomiast chodzi o faktury z krajów spoza Unii, musisz pamiętać o ewentualnych cłach oraz dokumentach celnych, które stanowią dodatkową warstwę biurokracji. Również nie każdy dokument spełni wymagania, aby możliwe było odliczenie VAT.

Kluczowe elementy dokumentacji do odliczenia VAT

Jakie dokumenty są więc niezbędne do skutecznego odliczenia VAT? Oprócz wspomnianej wcześniej faktury, pomocne mogą okazać się umowy, protokoły odbioru, a nawet potwierdzenia płatności. Kluczowe znaczenie ma odpowiednie udokumentowanie każdej transakcji, bowiem ich brak może skutkować nie tylko niemożnością odliczenia, ale także finansową katastrofą! Zachowaj szczególną staranność w przechowywaniu tych dokumentów, ponieważ w momencie, gdy urząd skarbowy zapuka do twoich drzwi, chciałbyś uniknąć sytuacji, w której wychodzisz z pustymi rękami.

- Faktura – podstawowy dokument potwierdzający dokonanie transakcji.

- Umowy – mogą świadczyć o warunkach transakcji.

- Protokoły odbioru – potwierdzają przyjęcie towaru lub usługi.

- Potwierdzenia płatności – pokazują, że transakcja została sfinalizowana.

Warto pamiętać, że podobnie jak w życiu, tak i w przypadku podatków – lepiej zapobiegać niż leczyć. Zamiast później gonitwować za brakującymi fakturami czy wdrażać nielegalne schematy podatkowe, lepiej tuż po każdej transakcji wprowadzać nawyk zbierania i archiwizowania wszelkiej niezbędnej dokumentacji. Jeśli nie czujesz się pewnie w przepisach oraz procedurach, skorzystaj z pomocy specjalistów – inwestycja w biuro rachunkowe może okazać się mniejszym złem niż późniejsze zmagania z urzędniczą machiną. Pamiętaj, że dokumentacja nie jest tylko formalnością, lecz kluczem do sukcesów w świecie VAT!

| Dokument | Opis |

|---|---|

| Faktura | Podstawowy dokument potwierdzający dokonanie transakcji. |

| Umowy | Mogą świadczyć o warunkach transakcji. |

| Protokoły odbioru | Potwierdzają przyjęcie towaru lub usługi. |

| Potwierdzenia płatności | Pokazują, że transakcja została sfinalizowana. |

Najczęstsze błędy przy odliczaniu VAT z faktur zagranicznych

Odliczanie VAT z faktur zagranicznych przypomina grę w szachy. W tej grze kluczowe są taktyka, uwaga oraz znajomość zasad. Warto zauważyć, że niektórzy gracze popełniają błędy, które mogą przynieść im nie tylko utratę punktów, ale także straty finansowe. Najczęściej spotykanym błędem jest brak odpowiedniej weryfikacji faktur. Firmy, przyjmując dokumenty od zagranicznych kontrahentów, kierują się często zasadą „im szybciej, tym lepiej”, co może prowadzić do katastrofalnych konsekwencji. Na przykład, jeśli faktura z Unii Europejskiej zawiera VAT, mimo że powinna być wystawiona bez niego, to niestety wszystkie zakupy trafią do czarnej strefy odliczeń VAT. Dlatego warto podkreślić, że wstępne przeglądanie faktur stanowi obowiązek, a nie opcję.

Warto również zwrócić uwagę na kwestie związane z dokumentacją transakcji. Przedsiębiorcy nierzadko ignorują, czy faktury mają wszystkie wymagane elementy, takie jak numery VAT kontrahentów czy adnotacje o odwrotnym obciążeniu. Księgowi, niczym czarodzieje, muszą dysponować kompletem informacji, aby móc sprawnie przeprowadzić odliczenia VAT. Gdy tych informacji brakuje, czar pryska, a przedsiębiorca zostaje z pustymi rękami i bez możliwości odliczeń!

Jak unikać pułapek związanych z VAT?

Na koniec, przedsiębiorcy, ważnym zagadnieniem pozostają terminy. W świecie podatkowym te terminy przypominają święte krowy. Spóźnione zgłoszenia czy faktury wystawione po terminie tworzą sytuację porównywalną do późnego przybycia do klubu, gdy niemal wszystkie napoje już stoją na stole. Bez wątpienia, terminowość przy wystawianiu i przyjmowaniu dokumentów staje się źródłem zmartwień dla księgowych, a psychika firmy również ucierpi, gdy skarbówka przeprowadzi inspekcję, a wy będziecie z dokumentami spóźnieni „na wczoraj”. Warto zatem być na bieżąco, aby uniknąć nieprzyjemnych niespodzianek.

W świecie podatków na zagraniczne faktury warto pamiętać jedno: dokładność oraz staranność stanowią klucz do sukcesu. Przy zachowaniu odpowiednich zasad, VAT nie stanie się przyczyną waszych zmartwień. Dlatego pamiętajcie o właściwej weryfikacji, pełnej dokumentacji oraz dotrzymywaniu terminów. Wówczas rozliczanie VAT z faktur zagranicznych zamieni się w taneczny rytm, a nie w męczące zmagania!

Praktyczne wskazówki dla przedsiębiorców: Jak uniknąć problemów z odliczaniem VAT

Nie można zlekceważyć faktu, że temat odliczania VAT bywa źródłem bólu głowy dla wielu przedsiębiorców. Zwłaszcza w międzynarodowym kontekście, gdzie zasady często stają się wyzwaniem w codziennych zmaganiach. Mimo to, istnieją różne sztuczki, które pomagają uniknąć zawirowań związanych z VAT-em oraz umożliwiają zaoszczędzenie czasu i pieniędzy, które moglibyśmy wydać na błędne rozliczenia. Zastanówmy się nad podstawową kwestią – kiedy płacimy VAT, a kiedy go odliczamy? To pytanie ma kluczowe znaczenie!

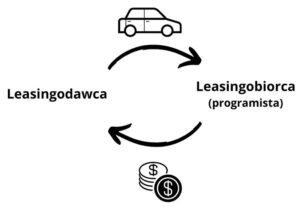

W przypadku transakcji wewnątrzwspólnotowych, odpowiedzialność za naliczenie VAT-u spoczywa na Tobie. Tak, to prawda! Otrzymujesz fakturę bez VAT, a Twój umysł musi samodzielnie obliczyć podatek według polskiej stawki. Oczywiście, masz prawo do odliczenia, ale czy jesteś pewien, że pamiętasz o wszystkich dokumentach? Zwróć uwagę, że faktury są jak skarpetki – dobrze, gdy wszystko do siebie pasuje. W razie wątpliwości, nie wahaj się skorzystać z pomocy specjalistów. Zamiast wpadać w panikę, zrób prosty research lub skonsultuj się ze swoim księgowym!

Dokumentacja w transakcjach międzynarodowych

Rozmawiając o transakcjach międzynarodowych, odpowiednia dokumentacja odgrywa kluczową rolę w osiągnięciu sukcesu. W przeciwnym razie możesz narazić się na nieprzyjemności ze strony urzędników skarbowych. Przy fakturach zagranicznych warto zadbać o to, aby nie pozostawić żadnych luk. Sprawdź, czy Twoi dostawcy posiadają aktywne numery VAT-UE oraz upewnij się, że na fakturze widnieje klauzula „odwrotne obciążenie”. Bez tego istotnego szczegółu historia związana z odliczeniem VAT może nie układać się najlepiej. Pamiętaj, że księgowość to nie tylko liczby, ale także spokój ducha!

Ważne dokumenty, na które warto zwrócić uwagę w kontekście transakcji międzynarodowych, obejmują:

- Aktywne numery VAT-UE dostawców

- Klauzula „odwrotne obciążenie” na fakturze

- Poprawne faktury zgodne z wymogami prawa

- Dokumentacja płatności i wszelkie dodatkowe umowy

Przedsiębiorcy powinni szczególnie uważać na błędy przy importowaniu usług. Jak pokazuje praktyka, wszelkie pomyłki mogą prowadzić do dodatkowych kosztów lub kar. Jak głosi stare przysłowie, lepiej zapobiegać niż leczyć. Dbaj więc o porządek w dokumentach i pamiętaj, że VAT odzyskasz tylko wtedy, gdy masz ku temu uzasadnienie. Jeśli sądzisz, że przyjemniejsze wyzwania są na wyciągnięcie ręki, postaraj się zorganizować swoją księgowość tak, by stała się przyjemnością, a nie jedynie obowiązkiem!